[жІӘй“ң] жІӘй“ңпјҡжғ…з»ӘдёҚжҢҜ еҶІй«ҳеӣһиҗҪ |

жң¬е‘ЁеӨ§дәӢжҸҗйҶ’: еӨ–зӣҳжҡҙи·Ң е…ЁзҗғйҮ‘иһҚеёӮеңәеҠЁиҚЎ3 дәәж°”#еҶңеүҜиҪҜе•Ҷ

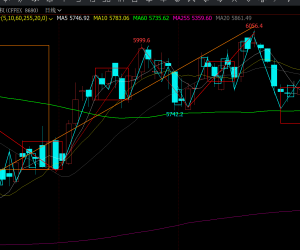

жң¬е‘ЁеӨ§дәӢжҸҗйҶ’: еӨ–зӣҳжҡҙи·Ң е…ЁзҗғйҮ‘иһҚеёӮеңәеҠЁиҚЎ3 дәәж°”#еҶңеүҜиҪҜе•Ҷ 2025е№ҙ4жңҲ6ж—Ҙзј и®әи§Јзӣҳ16 дәәж°”#жңҹиҙ§з»јеҗҲ

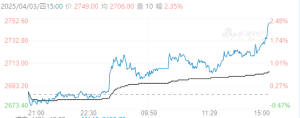

2025е№ҙ4жңҲ6ж—Ҙзј и®әи§Јзӣҳ16 дәәж°”#жңҹиҙ§з»јеҗҲ гҖҗе‘ЁеӣӣжңҹеёӮгҖ‘иҸңзІ•гҖҒжІ№иҸңзұҪдё»еҠӣж¶Ёи¶…2%32 дәәж°”#еҶңеүҜиҪҜе•Ҷ

гҖҗе‘ЁеӣӣжңҹеёӮгҖ‘иҸңзІ•гҖҒжІ№иҸңзұҪдё»еҠӣж¶Ёи¶…2%32 дәәж°”#еҶңеүҜиҪҜе•Ҷ 2025е№ҙ4жңҲ3ж—Ҙзј и®әи§Јзӣҳ38 дәәж°”#жңҹиҙ§з»јеҗҲ

2025е№ҙ4жңҲ3ж—Ҙзј и®әи§Јзӣҳ38 дәәж°”#жңҹиҙ§з»јеҗҲ жҠ–йҹіе№іеҸ°

жҠ–йҹіе№іеҸ° еҫ®еҚҡе№іеҸ°

еҫ®еҚҡе№іеҸ° еҫ®дҝЎе…¬дј—еҸ·

еҫ®дҝЎе…¬дј—еҸ·