|

最近有不少人问我重仓小止损飘单的相关问题,也跟同行们聊了许多,就想着写点东西吧、把过往的经历和感悟都说一说。距离上次在论坛发帖已经两年了,身为一名职业交易员,感觉自己最近两年都不太称职,以前最讨厌休市的日子、也不喜欢和亲戚接触,但凡有时间绝对是在复盘看书逛论坛。而现在就是喜欢玩,玩玩摄影、研究研究吃的、还学会了打麻将,目前还挺上瘾的 哈哈,毕竟做交易赚钱就是为了更好的生活体验嘛。最近准备回归回归交易,把我认为的干货和细节都跟大家聊聊,写到哪算哪。

从事这行已经17年了,大致走过了三个阶段吧。都说新手谈技术、成手谈理念、高手谈境界,虽不敢自称高手,但每个阶段的沟沟坎坎基本都走过,酸甜苦辣也是尝了个遍,其实最大的感触就一点,赚钱都是认知的变现,很多轻松赚钱的人都不是反人性的死熬,而是知道掌握了一些强逻辑或必然性后才开始轻松赚钱的!也是最近几年才领悟到了这一点,下面就慢慢说。

先说说市场上常见的操作手法。

1.炒单:凭借着交易所FH的微弱优势以及相对低的波动需求,以重仓或满仓的高资金利用率聚沙成塔。现在重仓小止损的飘单手法还是得益于早些年在郑州炒单的那段经历。饮水思源,这里要特别感谢下浪版当初帮我在未来公寓安排的内网席位。

2. 一波流:一种是靠特殊一波行情实现资金飞跃,如去年纯碱逼仓行情中期货日报的“大道至碱事件”;另一种是手法和阶段性行情高度适配所产生的现象级赏心悦目的完美曲线图,小到早期铁矿螺纹高联动下的延迟短线机会,大到15、16年股指涨跌停背景下的突破手法均是如此。

但不管是轰轰烈烈的资金飞跃还是效果炸裂的完美曲线都是可遇不可求的,或者说是幸存者偏差,是某个分析视角或操作手法高度适配了某段行情的产物,这跟一个人在对的时间恰巧做了对的事儿没本质区别!地产红利期?电商时代?或是早些年买了贵州茅台、比特币。或许一波流给我们真正带来的更多是鼓舞吧,而非帮助与自信。

3. 海龟派:在资金管理为保障的前提下,以年为单位、通过一定量的信号式交易达成覆盖,触发概率优势,赌的是单位时间内的必然性。比如今年年初黑色系整体下跌的一波板块行情,比如每年必出的明星品种(如碳酸锂),或是每隔三五年都会有一波指数级别的行情。不仅如此,很多单周期信号式概率交易都有海龟派的影子,关于这类交易的局限性后面会详细阐述。

这么多年,关于“交易核心”的诠释不胜其数。我认为交易的核心就是胜率、盈亏比和交易频率!

而交易员的使命又是什么?

无非是平衡好这三者之间关系, 以获得最佳的心理状态和达成理想的交易结果,而这个难度不亚于平衡好婆媳两者之间的关系。难肯定是难,入了这一行,哪有谁是一帆风顺的!如果有,那一定不是我!从早些年在网吧里吃泡面逐帧复盘录像的炒单生涯,一手白糖即全部的希望!到后来回老家研究各类大赛手法的蓬头垢面。想法被验证时就欣喜若狂如升九霄云外,实操中希望破灭又不断怀疑如坠无边深渊!

如果说过往生活中的苦都是最好的安排,那精神上的折磨虽时隔多年,到现在想来仍唏嘘不已!而就我而言,精神折磨和心态受挫的本源就是单周期信号式概率交易!!!

市面上的手法多种多样,但是绝大多数无非是应对两类行情,一个是震荡,一个是单边,而又只可取其一(恕我孤陋寡闻,到目前为止没见过某个手法能同时驾驭震荡和单边且暴利)。其实不管是日级别趋势系统,还是30分钟结构形态交易,甚至盘口级别的炒单都无法打破单周期内(胜率-盈亏比-交易频率)三角不可能公式,则在盈亏比*胜率综合结果表现一般的情况下,又不得不执行下去!且无法避免行情低适配时的连续回撤!

而坑的地方就在于,随着长时间单一视角盯盘让我获得了一些盘感,当系统发生信号后会本能的想去筛选。我试图去拔高,用各种过滤手段,去分辨哪类可以持,哪类要及时落袋为安。去复盘分析,哪类交易要多做,哪类交易要少做。想在单周期上发力,想着是不是应该择时(后来接触了择时)择点位,但始终无果。凭什么好事你都占了,不好的都规避了?这上哪说理去?交易市场的公平往往就体现在这儿了。事后看,这其实跟能力无关,因为一直在朝一个低极率方向使劲!

就是这个坎儿困了我很多年,期间研究各种系统手法,循环往复,乐死不疲。想不明白时就睡不好觉,夜里两三点了满脑子还是各种想法;白天吃饭也吃不出味道,过程中因为系统交易信号正反馈而怪罪自己没严格执行扇嘴巴子那是家常便饭。(其实扇嘴巴子这个事儿多少有点冤,多年后意识到其实交易这行跟其他行业最大的区别就是可以包容参与者充分的自我想法验证,这是它的乐趣所在,亦是能成为交易者精神世界的根本!看过不少交易者因为手法理念争论的,但是你绝对看不到卖炸鸡柳和卖炸鸡叉骨的因为制作过程而争吵,除非是为了抢地盘!而这个想法的验证过程+正向结果“漂亮资金曲线?or赚钱?”就是最终的自我实现!)当然了哈,耍小聪明规避了几次系统合理损耗也是有的。总之就是徘徊于主观交易和系统信号之间,到最后不但丢掉了交易状态,心态也发生了严重问题!而且这一过程中遇到的最大问题就由于概率分布不均匀导致的连续亏损连续回撤。任何的连亏都TM因为单一环境下你作用了好多笔, 有且只有这一个原因!

很多人遇到连续回撤会去怀疑自己的手法、甚至轻易改变自己的手法,导致多年都无法稳定下来,这种危害大家都知道就不多说了。少部分人选择留下来继续熬,压制着人性和主观感受去执行信号,并通过控制单笔亏损额度或降低单品种或同板块的仓位来挨过那段环境与手法的极度不适配期。这也就是为什么资金管理如此受人追捧!也就是为什么很多人要强调轻仓!因为你做单周期就一定避免不了阶段性手法与环境的低适配期,为了不重创账户就必须轻仓。则资金利用率就很低,即使行情波动起来你往往也赚的很少!这就是为什么很多人手法娴熟胜率还过得去却赚不到啥钱的根本原因。

信号式概率交易会带给人强烈的束缚,但为何又无法自拔?因为人都需要一个东西才能进入交易状态,天生的冒险家是极少的!虽然脱离了校园生活的照本宣科或企事业单位的约束,但那些条条框框的另一个好处就是踏实感!这是人类根深蒂固的安全感需求,而恰恰能突破这种需求束缚的才更容易爆发起来!这也是为何这个市场上每年都会出现凭借某波行情脱颖而出的草根英雄。其实早些年做信号式概率交易时确实感受到了资金管理的魅力之处,但短期回撤不可控且做起来太煎熬,这不是我喜欢的交易方式!在我看来交易应该是轻松的、自如的,而不应被一个定式所束缚!所以我短暂的从概率交易回归到纯主观交易。虽然也就半年不到,但却让我对交易有了全新的认识!整个交易视角和手法也迎来翻天覆地的变化。

先把做回主观交易的两点心得体会分享给大家。

一.关于胜率分布的稳定性

尽可能保证一笔交易一个环境(结构形态及波动方式),避免一个环境做很多笔交易。因为资金不会连续犯错。(比如这里做个突破做个月小K的突破,那里做个30分宽幅结构的抄底摸顶,或是某个日级别单边品种持续回踩20均线不破),我发现很难连续亏损。如果你相对能做到错一笔马上对一笔,理论上就可以重仓甚至满仓!很多时候刺激你的不是别人抓了多少点,而是人家仓位重赚得多。从竞技的角度说,赚钱的手法无好坏但绝对分高低,比如相同体量单位时间内的赚钱速度。相信历史和规律,真正从小资金干起来的全部都是重仓甚至满仓(炒单、动量、基本面左侧交易)。资金利用率最大化了就是几波行情几番的事儿。

二.关于高效的积累利润的方式

最常见的方式就是跨周期交易。说跨周期之前先谈谈高效积累利润的前提。最高效积累利润的方式一定是依托一个相对单一稳定的环境且持续一段时间,这一点在一波流里面有提到。做多的肯定喜欢一直不跌破你的均线,做结构高抛低吸的肯定希望一直不破区间,但谁也无法保证高适配环境的持续。这也是为啥不存在一成不变的高效赚钱策略。 既然稳定单一持续的环境(高速变现)无法达成,那就剩下一条:飘单。想办法提高盈亏比且又不能寄托于极其稀缺的异常行情(比如几年前的一波PTA,比如去年的纯碱逼仓行情等),那么就只能合理的压缩止损,相对确保有效小止损的前提下来提高仓位,重仓又继而解决了对行情波幅的依赖程度,波幅要求不高市场就经常容易给到,从而达成常态化小爆发的概率!试想下,一笔单子如能先于当下站得住脚,再飘出一波利润那真可谓是喜上加喜,杠上开花!

下面重点说下重仓小止损飘单-----(顶层环境分析+中层交易时机+底层技术应用)

什么是技术?其实很多所谓的技术都仅仅是更直观的表达了市场的运行状态,做了一个行情的归类,比如单边趋势下的均线,震荡市场下的BOLL线或结构位,却无法帮你有效的爆发。运用技术的意义说穿了就是开仓后价格相对快速脱离成本,让我有个观察市场处理单子的时间,能同向波动起来让我有个平保(将止损移至成本)的机会,我相信每个人都做过类似的漂亮单子。而技术的唯一体现是发现资金意图!举个栗子,比如花生红枣苹果这类非夜盘品种,开盘节点的1分钟力度K高低点往往也是日内的高低点,那么越贴近此时此处开仓,则越容易获得惯性,是真实资金意图,也是充分博弈后的结果,则容易当下立于不败之地。就“技术”而言,有且只能帮到这一点,而这也就够了,这恰恰是最关键的!

再说中层交易时机,交易时机要达到两个目的:

第一个是相对的提高胜率,我知道花生涨到1万1做空概率大,但我总不能直接下沉到日内去各种摸顶吧?总要日级别显现个什么状态,也就是置于一个相对右侧的环境里再下沉到小周期去运用技术吧。

第二个是相对的降低频率,比如每年认知内大大小小的机会有个30次,那我每个机会试错个两三笔是合理的,也就是操作100次左右。但如果你操作了300次,那这事儿肯定就不对了。这就好比炒单,现在这个市场情况下稍微盘口厚点的品种每天的波动情况就摆在那,你水平再高再细腻盘感再牛逼你做个百八十次可以了吧?那你做300次,平均每天做300次?那不就日了狗了么。有效波动空间次数就摆在那,肯定不能超频啊!

再一个就是上层环境,我认为最最关键的部分!!!也是最能体现人的主观能动性且提高上限的部分。不都说交易就是认知的变现吗?

既然谈到“认知”这么大且唬人的词儿,那能是KDJ金叉就多,MACD佛手背离就空吗?能是55均线上多下空吗?肯定不是啊。那肯定是你知道红海事件暂时不能缓解你去交易集运啊,不管你是啥类型的技术,起码那段时间交易这个标的潜在盈亏比大啊,赚钱时效性强啊!那肯定是纯碱逼仓的阶段即便炒单也要炒纯碱啊?等开始发酵了去做也不晚啊,这又不需要未卜先知。那也肯定是每年最起码要想办法在5000附近空一波鸡蛋,或者在3000附近多一把鸡蛋吧?这总是年均一波的行情吧?其实这就是给底层提供了一个操作的环境,一个技术的应用场景。

飘单从来都不是把日内交易者的止盈摘除去瞎JB赌,而是顶层有一定必然性后共振底层、飘单的成功率才大大提升的!其实交易不难,上述中的每一层,不需要做到精,也不可能做到精。只需要恰到好处,相对客观,每一层完成每一层的作用即可。

其实人与人之间的能力差距微乎其微!很多人无非是对的时间做了对的事儿罢了。就想到以前读周金涛里面的康波定律,其实有异曲同工之妙。人是环境的产物,技术就是市场行情的产物。

持续的自信靠的就是时不长短的正反馈。而这个反馈程度大部分时候取决于仓位而非多么轰轰烈烈的行情,所以人生苦短,我选重仓!

至于多重才算重?这个就仁者见仁智者见智了哈。作为一名交易者,尤其是在起步阶段,无法把希望寄托于某次稀缺的单边行情上。一次大运气难得,我们就来N次小运气,毕竟身心健康的活下去才最重要!不要惧怕合理的损耗,几次不大不小的行情→持续的正反馈(自信的积累)→盈利闭环、渐入佳境!

稳定盈利或暴利只是结果,这行最吸引人的地方是它能不断实现你的各种想法。都说这行是反人性的,要摒弃主观想法。但其实你的主观想法很多时候并非洪水猛兽,它恰恰是唯一可以成长精进的地方。技术是有上限的,而人的认知是可以不断提升的。一次成功的飘单不仅仅是信心的加持,更是让你的想法认知得到了市场的验证,这就是人性的光辉时刻!

如果说中层交易时机和底层技术是市场表态后的行为,是本着尊重市场。那上层环境分析就是尊重自己!尊重人性!只需要每一层都相对客观合理即可。也就是明白了这一点之后,我才真正从矛盾,挣扎,焦虑中走出来的,才迎来真正的爆发。 不再纠结任何手法技术,不再羡慕任何人,真正的身心放松!

当然了,每个人对这个市场看法理解,包括技术,仓位在自己心中的比重都是不一样的,这不恰恰不就是市场对咱们交易者最大的包容性嘛。一路走来深知这行的不易,市场就是个投机场所,没啥可说的。恰恰是咱们交易者,披荆斩棘乘风破浪,我觉得咱们才是最伟大的 哈哈 ,愿大家都能轻松快乐做最好的自己吧。

(实操干货)

首先,我们来这个市场的第一要务就是赚钱!而市场如一面镜子,无时无刻不在反映着人性,你够简单粗暴它就纯情少女!你越复杂凌乱它就满处荆棘!不管研究这系统还是那理论,有且只有一个目的,就是实现账户资金的飞跃。近两年股票和期货也都在做,个人资金账户也相对走了两个阶段吧,第一个阶段就是自有资金的爆发期。第二个阶段就是资管账户,资金规模稍微大一些,做法还是大同小异。就我而言,投机不是在屋子里撒尿合泥,投机就是跟风!俗话说枪炮一响黄金万两,资金最热的地方往往也就最流畅、惯性最强,潜在盈亏比也就越大,也就最容易出靓仔!做交易不比匠人,技艺精湛的同时思维开阔也很重要,需擦亮双眼敞开心胸!

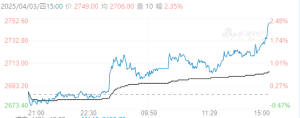

“重仓小止损飘单”这个交易方式帮我顺利跨越了第一个阶段,也就是爆发、放量,抓紧成长起来远比初期小手数阶段追求所谓的稳定要重要的多!就着这个交易方式讲讲我的思路和体会。这就不得不贴一个图了

你们看,我是把放量放在了第一位!

其实很多心态问题都是由于手数太小赚的不多而去拿某笔交易的处理结果去对标行情走势所引发的!想起早些年向一个交易团队的负责人请教过交易心态的问题,当时他的意思就是无须解决,很多问题后面慢慢就没有了。到后来接触了几个大手数交易者才明白,其实很多时候你感觉自己做的不够好就是你手数太小的缘故,而他们却很少有聊行情拍大腿的情况,因为我发现他们一赚就是几万几十万,直接就出去玩了,甚至说开盘第一节就结束战斗、不怎么理会后面的行情发展了。任何手法系统其实都无法一直适配行情,否则世界上的钱不就都是你的了嘛,那能于逆境中保持好心态的唯一办法就是人回来了、钱还没花了( liǎo )哈哈当然了,我最开始重仓也不纯是冲着赚钱去的,主要还是本金太少了。我也想做资金管理啊,可当时自有资金也就不到10万块,那还管理个屁!总要尊重客观事实吧?交易这玩意跟做买卖混社会没啥大区别,尤其是起步阶段哪来的四平八稳?哪来的左右逢源?全凭一个“勇”字和一个“莽”字!必须想办法重仓集力于一处才行!这就我对重仓的全部理解和感受。

那关于“重仓小止损飘单”中的“小止损”又该如何理解呢?

其实很多人都有个误区,感觉小止损就会被频繁止损,这是不对的!这个小止损是在确保止损有效的前提下相对的小,是作用于大周期环境下的对比结果,并非炒单的盘口级别止损或动量惯性手法的两三跳止损。止损大小的选择其实只是表象,更深层的原因是我们对交易流程顺序理解上的不同。

你们很多人是:开仓→设止损→平仓

而我是:等待出现有效止损位→价格逼近或到达有效止损位开仓→平仓

也就是说,没出现有效止损位我是不可能开仓的,总不能我看行情涨、我感觉能继续涨就开多吧?除非你把杠杆去掉拿一成仓去赌方向,起码不至于看对了方向还亏钱。那还要个鸟技术?如果这样做还不如直接去做现货呢。方向是重要,但那只是对顶层环境的分析判断,而技术水平的唯一体现是什么?是提高资金利用率!

举个栗子:

另类的确定性--极端(这种多极强空极弱的视角往往比较容易参与到单边趋势后半场加速拉升阶段)

是不是也不那么容易被止损?

A:一根力度K阳线高点被突破时开多并把止损设于力度K低点之下

B:等待回调至力度K阳线低点处发生止跌并开多,同时设止损于力度K低点之下

A和B有区别吗?

50个点的大止损就不容易被扫?5个点的小止损就容易频繁止损?不能简单的理解大和小,而是要看应用于哪里!从止损的有效性来说并没有本质差别!这就是可以相对小止损提高资金利用率、重仓满仓试错的根本。

不管是大止损还是小止损吧,为了确保有效性,均需将止损设于“资金痕迹”博弈明显的边界。我们虽然是市场的小散,无法真正的参与点位或价格区域的博弈,但我们可以积极识别充分博弈的点并参与容易充分博弈的时段,而这个点这个时段往往是技术的最佳应用场景,这也是容易引发止损盘效应或平仓盘效应的点或时刻。

先说个事件,方便大家理解:

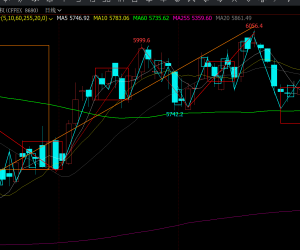

去年5月份在图中位置空了300手苹果,由于盘口太薄,又是一次性平仓,导致苹果价格瞬间从18涨到了38并加速回落。发几个图大家感受下。

好巧不巧的是,由于平仓盘效应刚好把左侧的一个什么小压力位给打穿了,而我一个朋友以为要突破还追了一把多,我平仓后价格迅速回落,秒了他一把大的,为此还骂了我一通 哈哈

虽然咱们无法预测资金作用于某个方向能持续多久,但很多时候能利用这种止损盘或平仓盘效应、就是这种资金正向反向的惯性来确保当下开仓的安全性和止损的有效性。

最后说下“飘单”!

飘单无非是达成扩大盈亏比的目的,而通常的办法就是跨周期,也就是上一篇中的(顶层环境分析+中层交易时机+底层技术应用)

举两个栗子:

①:单根日K与结构:

单根日K与结构的共振以前也比较常用,有个优点就是对新人友好,基本上每周都会有三五次的交易机会,机会平滑则不需要太多的耐心。

特别是与更大级别同向情况下,则更为优质。

②:市场结构与成本:

有些技术本身就是基本面的具象化,很多时候技术派和搞现货基本面的是可以好好坐下来聊一聊的,最起码顶层环境分析上大家是有共识的。

中层锚定关键K验证后的交易时机确立

底层小周期技术切入

不管是一个商品还是一只股票通常情况下的波动都是相对混乱无序的。我们只能通过大小周期共振验证,通过关键时段的关键K线去试图发现资金痕迹,去相对识别真实资金意图。而当“资金痕迹”发生扎堆显现或强显现时便会形成规律!这也是我认知里最顶级的交易思维、最幸福的交易环境,即“发现规律应用规律”!

举个栗子(某个票的日图)

比如某个人自2018年起开始交易这个票,那他的交易世界就太幸福了,做好分仓的前提下直接上网格大法就行了,且由于此票超高波动极其活跃,即便分仓也收益不菲!

再举个栗子(外盘可可)

某个人自2017年起持续滚仓做多外盘可可!(话说这才叫行情啊!相比而言今年的黄金都是个弟弟!)

如果说可可的内在逻辑不容易搞懂,那下面这个票呢?

上市以来就没破发过!几个票每年混着做,年均收益率至少50%起步吧,总不难吧?这跟白送钱有什么区别???盈利真的那么难吗?

又会说股票容易期货难是吧?那新上市品种碳酸锂的跌,新上市品种烧碱的跌,新上市品种对二甲苯的跌能是偶然吗?能没有内在逻辑吗?

上一篇中提到过技术是有上限的,而人的认知是可以不断提升的。

技术层面上我们能做的其实不多,客观尊重并顺应市场,简单直接有效即可。而更多了解学*一些强逻辑,才能更轻松的赚钱。其实很多所谓的技术、指标、系统,不管国外的还是国内的,有一个算一个,均是阶段性高适配市场环境下应运而生的!哪来的财富密码和圣杯啊?无非是发现规律应用规律!

其实到这一步就已经在“去自我”、“去概率式交易思维”了,你怎么走我怎么跟,极致的顺应市场,看不懂不做就是了。你只需要一双善于发现规律的眼睛,并于规律打破前赚足即可!一扯到交易境界、交易段位不都喜欢说什么无我无我的吗,我认为这也是“无我”的一种体现吧。

什么时候交易什么市场的什么品种本就是你的认知,执行层面也就不存在任何的障碍,你就是在做你认为值得的事情呀。传统行业想跨阶层难如登天,而投机这一行只需要几波不大不小的行情,一旦抓到一次则必然拿得住,毕竟开仓就是为了持仓,是冲着机会去的,那就更不怕偶尔的止损和平推。这种交易的意识形态本就不再需要额外的心理疏导,我认为这才是交易最大的乐趣。至于大一点止损还是小一点止损?仓位重一些还是轻一些?我觉得既重要也不重要吧,合理有效即可。我们能做的就是尊重市场的同时积极学*、提升认知。最后,愿大家都能轻松快乐的交易,认知变现、自我实现!

|

【周四期市】菜粕、油菜籽主力涨超2%27 人气#农副软商

【周四期市】菜粕、油菜籽主力涨超2%27 人气#农副软商 2025年4月3日缠论解盘33 人气#期货综合

2025年4月3日缠论解盘33 人气#期货综合 2025年4月2日缠论解盘32 人气#期货综合

2025年4月2日缠论解盘32 人气#期货综合 【周三期市】沪锡涨超3%,棕榈油涨超2%26 人气#农副软商

【周三期市】沪锡涨超3%,棕榈油涨超2%26 人气#农副软商 抖音平台

抖音平台 微博平台

微博平台 微信公众号

微信公众号